Brutális változások érik mostanában a világunkat, és fogalmunk sincs, hogy mi lesz a következő csapás. Kedvenc adónemünk, a KATA is megkapta a pofont, ami 3-400.000 ember életét változtatja meg közvetlenül, és szinte minden magyarét közvetetten.

A kezdeti sokk után mindenki más ütemben dolgozza fel a történteket, nincs is ezzel baj, ülepednie kell az információknak, ki kell alakulnia a megoldási lehetőségeknek.

Én viszont képtelen voltam pihenni, mivel a vállalkozásomat több szempontból is nagyon erősen negatív irányban befolyásolja ez a helyzet.

KATÁ-s szabadúszók a csapattagjaink, szabadúszó webdesignereket képzünk, akik az elején szinte mindig KATÁ-sok, valamint egyéni vállalkozóknak és mikrobizniszeknek tanítjuk, hogy hogyan építsék fel a weboldalukat egyszerűen.

A KATÁ-s egyéni vállalkozás indításáról szóló cikkünket több mint 100.000-en olvasták el, és rengeteg pozitív visszajelzést kaptunk vele kapcsolatban személyesen is.

Úgy érzem, hogy sikerült túllépnem a kezdeti pánikon, és a „majd én megmutatom” hozzáállást felvennem, ami nálam azt jelenti, hogy elkezdek kutatni, mint egy őrült.

Ezeknek a kutatásoknak az eredményeit fogom most megmutatni. Próbálok a lehető leginkább pártpolitikailag semleges lenni.

A következő videóban 2 nappal a törvény elfogadása után beszéltem a helyzetről és az alternatív megoldásokról.

Lehetséges, hogy mire ezt a cikket olvasod, már változtak dolgok a videóhoz képest. Emiatt gondoltam, hogy cikk formában is érdemes leírni a gondolataimat, mert azt könnyebb naprakészen tartani.

Mivel mi készítettük a számlázz.hu weboldalát, így elég jó kapcsolatban vagyunk velük és ők is átnézik majd a cikket, hogy a lehető legpontosabb legyen, de mindenképp érdemes beszélned majd könyvelővel, ha már te magad is kicsit kiigazodtál a történéseken.

No vágjunk is bele!

Kellett-e változtatni a KATÁ-n?

A KATA több tulajdonsága miatt is remek választás volt sokunk számára:

- egyszerű volt, megfelelő utánjárással akár könyvelő nélkül is el lehetett minden adminisztrációt végezni, mert szuper tudásanyagok és segítő eszközök is rendelkezésünkre álltak

- olcsó volt – 5-20%-ot kellett leadózni, aminek az alsó határa világviszonylatban is rendkívüli, már-már fenntarthatatlan

Külön is imádjuk ezt a 2 dolgot, de így együtt meg maga volt a kánaán bizonyos emberek számára, akik úgy alakították az életüket és működésüket, hogy a lehető legtöbbet tudjanak profitálni belőle.

Ez tök okos dolog, én is így csináltam, jó érzés volt, hogy van egy lehetőség, amiben teljesen legálisan, kevés adminisztrációval, kevés adót fizetve tudok vállalkozni.

Ha viszont mögénézünk a dolgoknak, és nem csak a saját érdekeinket vesszük figyelembe, hanem megvizsgáljuk a helyzetet más szemszögekből is, akkor megérthetjük, hogy miért történt, ami történt.

Nekem sokkal könnyebb volt elfogadni a helyzetet, amin úgyse tudok változtatni, amikor felfogtam az okokat és miérteket.

Túl olcsó volt

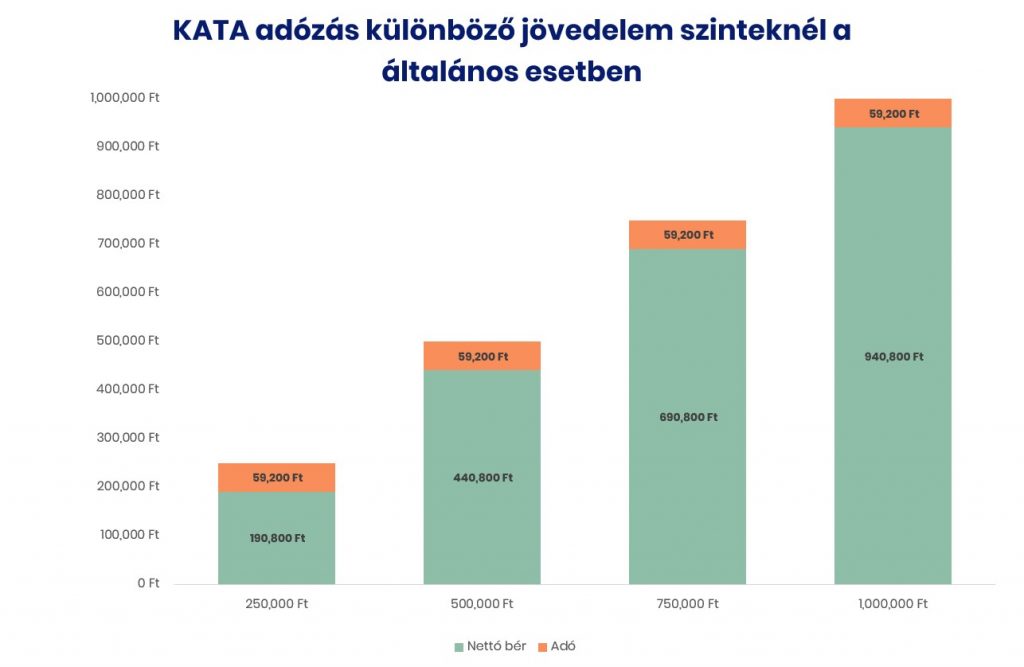

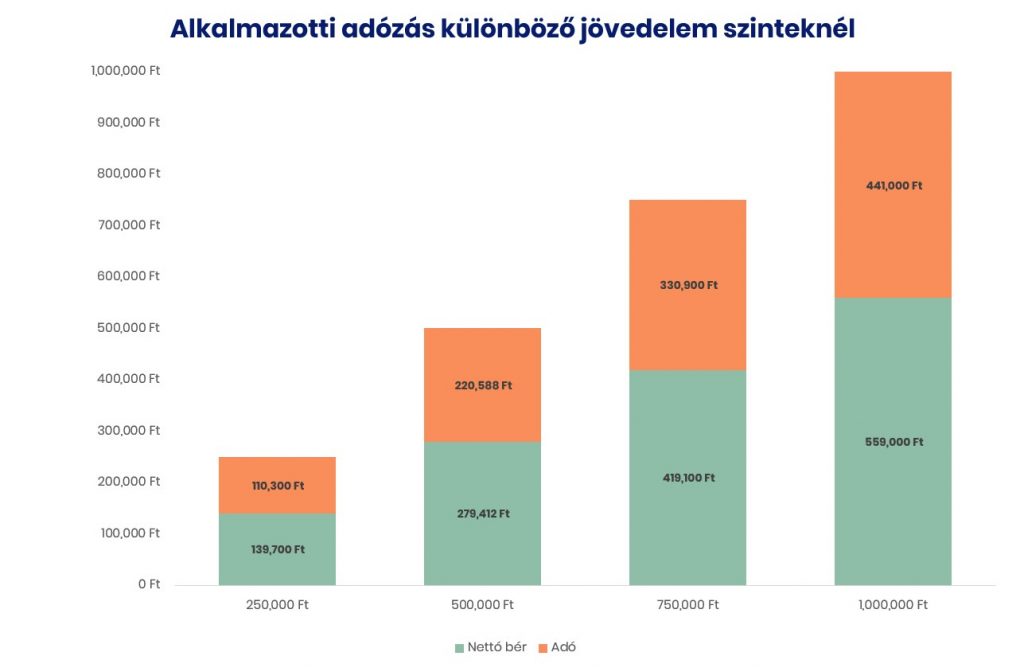

A lenti diagramokon remekül látszik egy alkalmazott és egy KATA-s azonos nettó fizetése mellett befizetett adójának mértéke. Az eddigi katázás esetén havonta 59.200 Ft-ot fizet be fixen a katás, ami 5-25% adónak felel meg, míg az alkalmazott után 42%-ot kell adóznia a munkáltatónak.

Az alkalmazott és vállalkozó adózása között tehát átlag négyszeres különbség is lehet.

Megjegyzés: Hozzátartozik, hogy az alkalmazott cserébe kap nyugdíjat, lehetnek kedvezményei, szóval igazából nem ekkora a különbség.

Mégis, az 5-10%-os adóhányad rendkívül alacsony nem csak Magyarországon, hanem a régióban is.

Nem hiszem, hogy tényleg igaszságos az, hogy egy nővér például 150-180.000 Ft-ot fizet be adóként, míg egy programozó, aki havi 950.000 Ft-ot keres, csak 50.000 Ft-ot. Szerintem igazságosabb, ha ezek arányosabbak a jövedelem mértékéhez képest, de ezt simán lehet, hogy csak én gondolom így.

Ha ezt őszintén átgondoljuk, akkor tényleg nem fair dolog, valami változás borítékolható volt. Persze nem így kellett volna változtatni, de erről is beszélek mindjárt.

Piactorzító hatás

Komplikáltabb téma, de mivel ilyen könnyű volt elindulni katásként, ennyire kevés adót kellett befizetni, így az újak könnyebben tudtak alámenni az árnak azokhoz a cégekhez képest, akik tisztán, bejelentett alkalmazottakkal dolgoztak.

Mindenki előtt ott volt ez a lehetőség, értem én, hülye aki nem él vele, de mégis jobb, ha egyenlőbb feltételek mellett működik a piac.

Szuper lehetőség volt így vállalkozni, amiből rengeteg jó cég épült fel az elmúlt években, és a KATA nélkül sajnos ez jóval nehezebb lesz.

Bújtatott munkaviszony

Jogilag ugyan nem számított bújtatott munkaviszonynak sok foglalkoztatás, de azért voltak olyan cégek, ahol az alkalmazott csak annak az egy cégnek dolgozott.

Persze, hogy nem szerette az állam, hogy az ilyen munkavállalók után csak 50.000 Ft-ot kap vissza.

Egyértelmű, hogy az ilyen munkakapcsolatokból több pénzt szeretnének beszedni.

Visszaélések

Sok különböző módon vissza lehetett visszaélni a katával, lehetett hamis számlákat küldeni, hogy könnyebben vegyenek ki pénzt a cégből.

Lehetett szétválasztani a működést, hogy magánszemélyeknek, alanyi adómenteseknek katás számlát küldtek, míg cégeknek ÁFÁ-sat.

Ez is eléggé sötétszürke dolog, amit szintén meg akartak szüntetni.

Én ezek alapján úgy érzem, hogy tényleg szükség volt a változtatásra, bármennyire fáj ez nekem is.

Jó volt, szép volt, rengetegen így tudtak csak elkezdeni vállalkozni, vagy akár nagyobb vállalkozást felépíteni, de sajnos ennyi volt.

De vajon így kellett megváltoztatni?

Miért így változtatták meg a KATA-t?

Évek óta érik a változás, de a covid alatt nem nyúltak hozzá. 2022-ben már jött a hír, hogy biztos, hogy alakítani fognak ezen az adónemen.

Legtöbben – köztük én is – arra gondoltak, hogy az alapdíjat fogják valamennyivel megemelni vagy esetleg, hogy sávos lesz a rendszer.

A 2022 nyár közepén bejelentett módosítások viszont teljesen megborították a katásokat.

Főbb változtatások:

- 18 millióra emelték az éves határt

- Csak az 50.000 Ft-os fizetési lehetőség maradt (tehát megszűnt a másodállású KATA)

- Csak magánszemélyeknek lehet szolgáltatni

- Nincs mellékállásként, egyetem mellett, nyugdíj mellett folytatott KATA lehetőség

- 2022. szeptember 1-től hatályba lépnek a változások, a bejelentés után mindössze 6 héttel

Ez teljesen ellehetetleníti ezt az adózási formát a katázók kb. 2/3 részének.

Kerestem a miérteket, hogy vajon miért így csinálták, mert egyszerűen nem értettem benne a logikát.

Nekem ezek a megoldásaim, amik teljesen szubjektívek, de ezt a nézőpontot is érdemes megismerni.

Miért nem emeltek a KATA díján?

Erre több érvet is találtam és szerintem az együttes hatásuk miatt hagyták békén az 50.000 Ft-ot.

1) Nem szeretnek nyíltan adót emelni

A kormány elég jól ügyel arra, hogyha emelnek valamin, akkor azt ne direktbe tegyék, így nem lehet egyértelműen mondani, hogy adót emeltek.

Nyílvánvaló, hogy amúgy ezt tették, de így könnyebben ki tudnak ez elől a vádak elől térni.

2) Az emelés nehezíti az új egyéni vállalkozók lehetőségeit

Ha csak simán megemelik az 50.000 Ft-ot, akkor egy kezdő vállalkozónak nehezebb lesz kigazdálkodni az árat. Ugye minél többet keres valaki, annál inkább jobb neki.

3) Nem oldja meg a bújtatott foglalkoztatás és visszaélések problémáját

Attól még, hogy dupla az adó, ugyanúgy jóval kedvezőbb, mint az alkalmazotti lét. Bár a később említett átalányadózás se oldja meg ezt a problémát, szóval ez kicsit irreleváns ebből a szempontból.

Azt viszont szintén nem oldja meg, hogy számlafarmként működjön valaki és így vegyenek ki pénzt a cégekből.

Tehát szerintem simán megemelni az 50.000 Ft-ot több egyértelmű szempontból se volt értelme.

Miért nem lett sávos KATA díj?

Ezt is többen emlegették, hogy mondjuk 6 millió Ft bevétel felett ne 50.000 Ft legyen, hanem ott magasabb.

Itt is felfedezni vélek több problémát.

1) Elveszne a KATA egyszerűsége

Az egyik pozitívum a könnyű adminsztráció volt. Ha már bejön egy plusz sáv, akkor azt valahogy mérni kell, hogy mikor lépi át az adózó.

Ha már elkezdenek bonyolítani rajta, akkor oda az értelme az egésznek.

2) Hogy szednék be a magasabb sávos adót?

Ez is a komplikáltságot növeli, hogy valamikortól el kell kezdeni szedni a magasabb összeget. Vagy a végén egy korrigálással egyben befizetni. Biztos, meg lehetne oldani, de annyira faék egyszerű nem maradna a KATA, mint eddig.

3) Van hasonlóan arányos alternatív adónem

Ha a sávokat hiányoljuk, akkor átmehetünk egy másik adónembe, az átalányadóba, ahol arányosan növekszik a fizetendő adó. Sajnos nem sávok vannak, de nem olyan óriási a különbség.

Miért csak magánszemélyeknek lehet számlázni?

Hogyha cégtől nem lehet számlát befogadni, akkor egyértelmű, hogy cégből nem lehet így sunyizva pénzt kivenni. Ez volt a legnagyobb bajuk a katával.

Szinte biztos vagyok benne, hogy emiatt hozták meg ezt a radikális döntést.

Mi van a taxisokkal?

Én ezen a részen már nem lepődtem meg, hogy vannak olyanok, akiket előnyben részesítenek. Néha azt érzem, mintha direkt provokálnának, de ezt a témát én hamar elengedtem és egyszerűen beletörődtem.

A BKIK-nek egyébként vagy egy javaslata, ami nekem nagyon ésszerűnek tűnik, hogy kicsit feloldják ezt a zéró toleranciát.

Ha mondjuk a KATA-sok a bevételük 15%-át számlázhatnák cégeknek, az nagyon sokuknak segítene. Például egy fodrász, aki amúgy egy szalonban dolgozik, de szombatonként egy színházi darabnál is besegített, vagy forgatásokra is járt, az megtarthatná a vállalkozását a jelenlegi formájában.

Ez a javaslat bonyolítja azért a bevallást, valamint szerintem az a cél, hogy minél többen átalányadózzanak, viszont elég jó ötletnek tartom. Remélem bevezetik.

Miért ilyen gyorsan vezették be?

Ezt két részre bontanám.

1) A tervezet elfogadása

Elvileg július 9-én, szombat körül lett kész a tervezet, a hétvégén üléseztek róla párat, hétfőn benyújtották és kedden el is fogadták. Ez elég brutális, de amúgy olyan szempontból megértem, hogy nincs sok értelme rajta ülni, mivel úgyis ők szavazzák meg, ők írják alá.

Nem látok rá nagy esélyt, de ezután is tudnak rajta módosítani, ha tényleg arra érdemes javaslatokat kapnak. Szóval alapvetően engem nem zavar, hogy gyorsan lezongorázták.

2) Szeptember 1-től január 1. helyett

Teljesen jogosan ez ütötte ki a biztosítékot a leginkább az emberekben. Arra kíváncsi lennék egyébként, hogyha egyből január 1-től léptették volna életbe, akkor lett-e volna ilyen felháborodás.

Itt csak arra tudok gondolni, hogy az államkasszában tényleg akkora nagy a hiány, hogy muszáj pár száz milliárdot belerakni a katásoktól is minél hamarabb.

Azt nem tudom, hogy érzékelték-e azt, hogy ez mennyire kevés idő 300.000 embernek váltani, szüneteltetni, bezárni a boltot. És ez főleg könyvelési szempontból brutális, mert az a kb. 50.000 könyvelő aki van, ekkora embertömeget nem tud felszívni ilyen gyorsan.

Szóval azt se tudom, hogy mit gondoljak: azt, hogy nem érzékelték, vagy azt, hogy tudták, de mégis megcsinálták, mert nem érdekelte őket.

Nekem az a sejtésem, hogy olyan nagy a baj, hogy már nem bírtak tovább várni, és nem tudták az életbe léptetést szeptembernél tovább halasztani.

Miért a vállalkozókat “bántják”?

Azt észrevehettük, hogy mindig a vállalkozók kapják a legnagyobb pofonokat.

Ezt kicsit bóknak is lehet venni, mert mi vagyunk azok, akik a legrugalmasabbak és legalkalmazkodóbbak vagyunk.

És ebben a nehéz helyzetben, ami most van, természetes, hogy a vállalkozókkal kezdik a szorongatást.

A KATA-sok azok, akik kevés adót fizettek, és ők tudnak a legkönnyebben változtatni, szóval logikus döntésnek tartom, bármennyire is fáj.

Mi a probléma a KATA változtatással?

Én ezekkel tudtam magamnak megmagyarázni azt, hogy miért történt az, ami most van.

De persze vannak aggályim is a változtatással:

- Szeptember 1-től kell váltani – Rettentő kevés idő a katásoknak is, a könyvelőknek is. Futó szerződések vannak, semmi tervezhetőség sincs.

- Az embereket nem vették figyelembe – Semmi szolidaritást nem mutattak azok iránt, akik a korábbi számaikkal tervezték az életüket. Így számolták ki a hiteljeiket, így tervezték meg az életüket, amit hirtelen 1 tollvonással megváltoztattak.

- Sok esetben túl nagy az adóemelés – Mint írtam ez igazából egy adóemelés, ami jogos, de sok esetben ez azonnal 3-4× -szeres, ami viszont túlzó, főleg ugye ha nem lehet rá készülni.

- Nincs igazi alternatíva sok embernek – Katás Bt-ből rengeteg van, akiknek az alternatív megoldás brutális adóemelést jelent. Ha ki akarnak belőle lépni, akkor időbe telik bezárni a céget, de addig nem lehetnek egyéni vállalkozók. Agyrém.

- Nehezíti az induló vállalkozások életét – Egy kezdő vállalkozónak számtalan helyen meg kell állnia a helyét és az mindenki érdeke, hogy felesleges adminisztrációkkal ne kelljen havonta 1 napot eltöltenie. A vállalkozóknak azzal kellene foglalkoznia, hogy értéket teremtsenek, nem azzal, hogy számlákat adjanak le folyamatosan.

- Ahogyan megindokolták ezt az egészet – Ez már nagyon politikaiba átmegy, szóval inkább nem is írok ide semmit, mindenki döntse el magának, milyennek érezte a kommunikációt a változásról.

Sajnos ez van, lehet tüntetni, jogosnak is tartom, de nem biztos, hogy sokat érünk el vele.

Hozzátartozik, az érvekhez, hogy egyébként létezik a legtöbb ember számára elfogadható alternatíva, így nem az a helyzet, hogy aki eddig KATA szerint adózott, annak most a híd alá kell mennie. Sőt, sokaknak még jobb is lehet a helyzete.

Utáljuk, amikor kivesznek a zsebünkből pénzt, – főleg ha így teszik ezt – de én akkor nyugodtam meg kicsit, amikor megértettem az átalányadózás működését.

Mi az átalányadózás?

A legtöbben átalányadózásra fognak váltani, és jelen állás szerint szinte biztos, hogy a weboldal készítőknek ez lesz a legjobb megoldás, így ezt fogjuk tüzetesebben megvizsgálni.

Valószínűleg hallottál már erről az adónemről, de nem biztos, hogy jól megértetted a működését. Nekem 2 nap kutatás volt, mire komfortosabbnak éreztem magam a témában. Ezt az időt próbálom neked lerövidíteni.

Milyen az átalányadózás az új KATA-hoz képest?

Kik jogosultak az alkalmazására?

KATA: Főállású egyéni vállalkozók. Többé már nem lehet mellékállásban, nappali tagozatos hallgatóként vagy nyugdíjasként KATA-zni, így nekik mindenképp mást kell választani.

Átalányadó: Csak egyéni vállalkozók lehetnek átalányadózók, társaságok, például Bt.-k már nem. Viszont lehet főállásban és mellékállásban is átalányadózni, sőt mellékállásban simán lehet, hogy jobban jársz mint KATA-sként.

Vevőkör

KATA: Csak magánszemélyek

Átalányadó: Bárki, magánszemély és szervezet is

Bevételi összeghatár

KATA: 18.000.000

Átalányadó: Jelenleg 24.000.000 Ft, de a minimálbér 10×-ese, így évente egyre több lesz, ha nő a minimálbér. Kereskedők (webshopok) pedig akár 120.000.000-ig számlázhatnak.

Adófizetés

KATA: 50.000 Ft bevételtől függetlenül

Átalányadó: Bevételtől függ az adófizetés. Főállásnál kb. 1,6-4,5× több, mint a KATA, de ezt mindjárt pontosabban is kiszámoljuk.

Szocho-TB kötelezettség

KATA: nincs, csak az 50.000 Ft

Átalányadó: Muszáj befizetni minden hónapban egy minimum díjat főállású egyéni vállalkozás esetében (~67.000 Ft). Mellékállásban sokkal jobb a helyzet.

Adminisztrációs kötelezettség

KATA: Csak bevételi nyilvántartás, tehát legyenek meg a számlák

Átalányadózás: Bevételi nyilvántartás, de a költségszámlákat is meg kell tartani, valamint minden hónapban ki kell számolni, hogy mennyi adót kell befizetni. Emiatt jelen állás szerint szinte minden főállásúnak szüksége lesz könyvelőre. Mellékállásnál egy bizonyos határig nem biztos, de ez még a jövő zenéje.

Alapvetően ezek a különbségek, jobban bemutatom, hogy mik a pozitívumok és negatívumok.

Átalányadózás pozitívumai

Nézzük meg, hogy mik azok, amik egyértelműen pozitívumok a KATA-hoz képest.

Kis költségű szolgáltatóknak ideális

Törvényileg határoz meg egy vállalkozói költséget (általában 40%), ami elég magas ahhoz képest, hogy egy szolgáltatónak közel 0 a költsége. Minél magasabb, nagyobb a különbség a tényleges költséged és a számolt költség között, annál jobb.

Számolásnál ez érthetőbb lesz.

24.000.000-ig lehet menni

Ha eddig is szuper bevételeid voltak, de nem mertél vagy nem akartál 12 millió felé menni a büntető adó miatt, most jó hírem van, mert egészen 24 millióig lehet elmenni.

Ez arányosított, tehát ha 2022. szeptemberében kezded, akkor csak 8 millióig lehet elmenni az adott évben.

Nincs a 3 milliós korlát egy adott cégnek

Ha kevés cégnek dolgozol, akkor már nem kell azzal sakkozni, hogy ne lépd túl a 3 milliós összeget.

Van egy adómentes összeghatár

A kezdőknek vagy olyanoknak akik kevesebbet keresnek, van egy határ, amíg nem kell adózni. Ez 1.200.000 Ft.

Ilyenkor is van egy minimum járulék befizetési kötelezettség (kb. 67.000 Ft), de így hasonlóan kedvező tud lenni, mint a KATA.

Ez az összeghatár ráadásul nem is arányosított, szóval attól még, hogy 2022. szeptemberben kezded, megkapod a teljes kedvezményt.

Vannak adókedvezmények

A KATA-nál semmilyen adókedvezményt nem lehetett érvényesíteni. Itt a következőket lehet jelen állás szerint:

- 25 év alatti fiatalok kedvezménye

- Első házasok kedvezménye

- Négy vagy többgyermekes anyák kedvezménye (NÉTAK)

- Családi kedvezmény

- Súlyos fogytékosság, tartós betegség kedvezménye

Ezek mellett SZJA kedvezményt lehet még szerezni gyermekek után. 1-nél 10.000 Ft, 2-nél 20.000 Ft, 3-nál 33.000 Ft.

Ezekhez a kedvezményekhez kevésbé értek, szóval ezt mindenképp könyvelővel kell megbeszélni. Az biztos, hogy ha valamit sikerül érvényesíteni, akkor közelebb lehet kerülni a KATA-s szinthez.

Mellékállás, nappali tagozatos hallgató, nyugdíjas kedvezmények

Engem ez lepett meg a leginkább, hogy mennyire jó lehetőséget nyújt ezeknek a csoportoknak.

2.000.000 Ft bevételig semmilyen járulékot vagy SZJA-t sem kell fizetni.

Mellékállásban ezt ugye már megfizeted a fizetésed után, de egy egyetemistának ez nagyon király az induláshoz.

Sőt, ha átlépi valaki a 2.000.000 Ft-ot, akkor nincs a minimális járulékfizetési kötelezettség, így elég magas bevételig lesz nagyon kedvező.

Mentesített adóalapig nem feltétlen kell könyvelő

Ebben nem vagyok 100%-ig biztos, meg változni fognak még a dolgok, de elvileg a mentesített adóalapig az adminisztrációval sem kell bajlódni, mert adóköteles bevétel hiányában nincs mit bevallani, így könyvelő igénybevételére sincsen feltétlenül szükség. Csupán havonta be kell küldeni egy üres nyomtatványt.

Ez egy elképesztő jó hír azoknak, akik majd elkezdenek szemezni a vállalkozás alapításával, mert az elején a nehéz adminisztrációval se kell annyit szenvedni.

Nem tudom, hogy mennyire lesz egyszerű, de van egy olyan érzésem, hogy lesznek olyan eszközök a Számlázz.hu-nál és Billingonál, amik segíteni fogják ezt.

Frissítés – 2022.07.21. – A Billingo már meg is csinálta. Ide kattintva éred el a hírt.

Webshopoknak ideális

A KATA nem volt ideális az egyéni vállalkozóként webshopot indítóknak, mivel nekik meg kell venni a terméket, szóval sok költségük van.

Átalányadónál ezt tök jól megoldják, ráadásul egészen 120.000.000 Ft bevételig el lehet menni, így elég kedvező tud lenni, de ki kell persze számolni, hogy mikor éri meg inkább céggé válni.

Magasabb nyugdíj, GYES, GYED, stb.

Ugyanúgy van társadalombiztosításod, mint a KATA esetében, de itt már magasabb nyugdíjjal és GYED-del és társaival is számolhatsz.

Szóval igaz, hogy több lesz az adód, de többet is kapsz vissza.

Átalányadózás negatívumai

Jöjjön a feketeleves, azaz a kellemetlen változások.

Több lesz az adó

Többet kell a legtöbb embernek adót fizetni átalányadózás esetében. Rengeteg különböző eset van, hogy mennyivel drágább, 1,5-4,5× többet kell befizetni.

Ezt 15-20%-os árnövekedéssel lehet kb. kompenzálni, de a számolásoknál majd részletesebben is megmutatom.

Bonyolultabb adminisztráció

A KATA-nál csak havonta be kellett fizetni 50.000 Ft-ot és egyszer le kellett zárni az évet.

Átalányadónál viszont minden hónapban ki kell számolni a bevételi számlák alapján, hogy mennyi adót kell befizetni. Minden egyes hónapban. Durván hangzik, de jó rendszerrel megoldható.

Most már tényleg eljött az ideje annak, hogy könyvelőt fogadj. Tudom mennyire rossz, én is utálom, mindig nagy levegőket kell vennem, mielőtt felhívom a könyvelőt, de ez van.

Ez is a vállalkozás része, és most már nem lehet teljesen elkerülni.

Egyébként közel sem lesz olyan rossz, mint számítasz rá, és ha sikerül ezt a nagy ellenállást elengedni, akkor simán működni fog.

Említettem már, hogy számítok rá, hogy a számlázó cégek segítik majd a munkánkat. Nekik ebből van bevételük, hogy jó tartalmakat és eszközöket raknak össze. Bízom benne, hogy ők is segítenek megkönnyíteni az átállást.

Vigyázni kell a túllépésre

Fontos, hogy az éves 24.000.000 Ft-ot egyáltalán nem szabad túllépni, mert itt nem csak kis büntetés van, mint a KATA esetében.

Itt kidobnak egyből az adónemből és egy sokkal rosszabb számításba teszik át az egész éves adózásodat visszamenőlegesen is.

Nem akarom, hogy úgy nézzen ki, mintha az átalányadót pártolnám, mert egyáltalán nem így van, de nem olyan rossz a helyzet.

Fájdalmas mindneképp, rossz a plusz adminisztráció, de amúgy szerintem ez így most igazságosabb lesz, és még mindig sokkal jobb egyéni vállalkozónak lenni, jóval kevesebb adót kell befizetni, mint egy alkalmazottnak, így még bőven megéri.

Most megnézzük, hogyan működik a számítás a gyakorlatban és különböző esetekben, valamint diagramokon keresztül segítek bemutatni a változásokat.

Átalányadó számolása

Az átalányadó matekját elég nehéz megmutatni írásos formában, így azt ajánlom, hogy a videó ezen részét mindenképp nézd meg.

Ettől függetlenül le is írom a legfontosabb részeket, mert van, aki így jobban megérti.

Fontos megjegyeznem, hogy az én számolásaim egyszerűsítettek, és nem számolnak kedvezményekkel, valamint az is lehet, hogy a te esetedben másra is figyelni kell.

Ezért mindenképp muszáj hozzáértő könyvelővel átszámolni az összes lehetőséget.

Én a régi főállású és mellékállású szolgáltató egyéni vállalkozókra koncentrálok.

Ők azok, akik a legnagyobb részét fogják alkotni a jövőben az átalányadózóknak.

A számításokhoz 3 jó kalkulátort tudok ajánlani:

- Vállalkozz okosan adókalkulátorok – Fizetős – Google Táblázatot kapsz, amibe szépen be lehet írni a különböző értékeket, és kidobja az eredményt.

- Actegon átalányadó kalkulátor – Ingyenes – Egy programozó cég csinálta meg ezt a kalkulátort. A tesztjeim alapján nem volt benne hiba, nyugodtan lehet használni.

- Fairconto kalkulátor – Ingyenes – Könyvelő cég csinálta. Társaságokat is vizsgál, de kicsit bonyolultabb. Ha nagyon mélyen bele akarsz menni, akkor ajánlom.

Ezek mellett le tudod tölteni az én Google Táblázatomat is, ahol különböző szintekre számítottam ki értékeket. A megértéséhez viszont kicsit tanulmányozni kell, de a diagramok szuper összehasonlítást adnak.

Hogyan működik az átalányadó számítás főállás esetében

Elsőnek nézzük meg az alap működését ennek az adónemnek, utána majd jobban belemegyünk a különböző variánsokba.

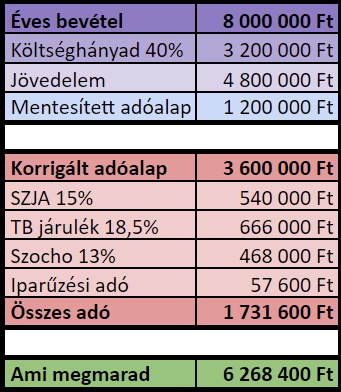

Ezt a táblázatot fogjuk használni, amin keresztül elmagyarázom a működést.

Ez egy főállású egyéni vállalkozóra vonatkozik, aki általános szolgáltatás alapú munkát végez, mint például online marketinges, programozó, coach, webdesigner, grafikus, adótanácsadó, könyvelő stb.

Éves bevétel

A számítást évre a legkönnyebb vetítetni, így ezt az időtartamot használjuk, de egyébként az adófizetés mértékét minden hónapban ki kell számolni és az alapján kell fizetni.

Az éves bevétel ugyanaz, mint a KATA esetében, ezt fizetik ki az ügyfelek. Ez alanyi adómentes, azaz nincs rajta ÁFA.

A sázmulásunkál 8.000.000 Ft az éves bevétel.

Költséghányad 40%

A költséghányadnál jön be az újdonság. Ennek megértéséhez elsőnek 3 nagy csoportba sorolnám az adózás számítását, legalábbis ezeket érdemes megérteni a mostani helyzetben.

Tételes adózás

A normál vállalkozások általában ezt követik. A lényeg hogy a bevételeiket és a költségeiket is számolják és ennek a különbségére fizetnek adót.

Szóval ha 8.000.000 Ft bevételük van és 1.000.000 Ft költségük, akkor 7.000.000 Ft lesz az adó alapja.

Egyösszegű adózás

Ez volt a KATA, ahol nem számított, hogy mennyi a bevételed, nem számított hogy mennyi a költséged, ígyis-úgyis 50.000 Ft-ot fizettél.

Átalányadózás

Ez a mostani helyzetünk. A két előbb említett eset között helyezkedik el.

Itt már a bevételeket kell számolni, viszont a költségekkel nem kell foglalkozni (az adózás esetében persze).

Ez azt jelenti, hogyha 8.000.000 Ft bevételed van egy évben, akkor mindegy, hogy mennyi a költséged, mert törvényileg meg van határozva egy arányszám, amivel a bevételed alapján számolnak a feltételezett költségeddel.

Ez a szám általában 40% lesz a most vizsgált szolgáltatóknál.

Szóval a 8.000.000 Ft bevételnek a 40%-a lesz a feltételezett és számolt költséged, ami 3.200.000 Ft.

Ez azért jó szolgáltatóknál, mert ha 1 évben a korábban említett 1 millió Ft-os költséged volt a valóságban, akkor a bevételedet egy nagyobb összeggel fogják csökkenteni.

Tehát így jön ki a költséghányadra a 3.200.000 Ft.

Jövedelem

A jövedelmed a bevételed és a költséged különbsége.

Mivel itt 40% költséggel számolunk, így ez igazából a bevételed 60%-a lesz.

A 8.000.000 Ft-ból kivontuk a 3.200.000 Ft-ot és így jött ki a 4.800.000 Ft jövedelem.

Mentesített adóalap

A mentesített adóalap egy könnyítés főleg a keveset kereső egyéni vállalkozóknak.

A célja, hogy alacsony bevételnél egy darabig ne kelljen sok adót fizetni.

Ez az összeg 1 évre vonatkozóan 1.200.000 Ft.

Az is jó benne, hogy nem kell arányosítani attól függően, hogy mikor kezdesz el átalányadózni. Ha 2022. szeptemberben, akkor ugyanúgy megkapod az egész 1.200.000 Ft-ot.

Ha haviban számolod az adót, akkor 100.000 Ft-ra fogja a kalkulátor számolni, viszont a gyakorlatban úgy működik, hogy amíg el nem éred ezt az 1.200.000 Ft-ot addig kapod a kedvezményt és utána már nem kell vele számolni.

Na de ez hol is jelenik meg a számításban?

Kijött, hogy a jövedelem 4.800.000 Ft. Ebből kell levonni ezt az 1.200.000 Ft adómentes alapot.

Így térünk át a következőre.

Korrigált adóalap

A korrigált adóalaphoz fogunk eljutni ha a jövedelemből kivonjuk a könnyítést, a mentesített adóalapot.

A korrigált adóalaphoz fogjuk viszonyítani az adókat, járulékokat, ezekkel kell megszoroznunk a meghatározott %-okat.

A mostani számításban a korrigált adóalap 3.600.000 Ft.

Személyi jövedelemadó (15%)

Ez 15%-a a korrigált adóalapnak.

Fontos, hogy ennek nincs minimum összege, ha a korrigált adóalap több, mint 0, akkor pont a 15%-t kell fizetni.

Társadalom biztosítási járulék (18,5%)

TB járuléknak is szoktuk hívni. Ebből az összegből tartják fent többek között az egészségügyet.

Ez 18,5%-a a korrigált adóalapnak.

Fontos, hogy VAN minimum értéke, tehát főállásúként a minimálbérre vetített TB járulékot mindig meg kell fizetni, ami 2022-ben havonta 37.000 Ft.

Szociális hozzájárulás (13%)

Szocho-nak szoktuk még hívni. Az állam tarsadalmi kiadásokat finanszíroz belőle.

Ez 13%-a a korrigált adóalapnak.

Fontos, hogy ennek is VAN minimum értéke, ami 2022-ben havonta 29.750 Ft.

Iparűzési adó

KATA esetében is fizettünk iparűzési adót, de ott volt egy olyan választási lehetőség, hogy évente 50.000 Ft és kész.

Itt ez már nincs, szóval ki kell pontosan számolni.

%-os mértéke van, ami maximum 2% lehet, de az önkormányzat dönti el. 2022-ben 1%-t kellett fizetni a koronavírus miatt.

A számítása viszont kicsit furcsa, a jövedelem 120%-nak az 1%-a jelenleg.

Tehát a 4.800.000 Ft-ot 1,2-vel kell szorozni és elosztani 100-al.

Összes adó

Ezt a 4 adót ha összeadjuk, akkor kijön hogy összesen mennyi adót fizetünk.

KATA esetében ez volt kb. 650.000 Ft, ami ugye 12×50.000 Ft és még 50.000 Ft iparűzési adóra.

Amennyivel nagyobb szám jön ki, mint 650.000 Ft, annyival fogsz több adót fizetni átalányadózásban, mint KATA esetében.

Esetünkben 1.731.600 Ft lesz az új fizetett adóösszeg, ami 1.081.600 Ft-tal több, mint eddig KATA esetében. Aú. És még az emelkedett könyvelési költséggel nem is számoltunk.

Ami megmarad

Van a bevételed, amit az ügyfelektől kapsz és van az összes adó, amit kifizetsz az államnak, és ezeknek a különbsége lesz, ami a te zsebedben marad.

Esetünkben 8.000.000 Ft – 1.731.600 = 6.268.400 Ft

Ez ebben az esetben 21,6%-os adóhányadot jelent.

Ezen felül ami plusz költség lesz az a plusz adminisztráció miatt van, a könyvelő költsége szinte biztos meg fog nőni. Eddigi információim szerint ez kb. 25-40.000 Ft lesz havonta, ami szintén elég nagy összeg, főleg az alacsonyabb keresetűeknél.

Így remélem érthető az alap számítása az átalányadónak főállás esetében.

Most eddig csak egy bevételi összeget vizsgáltunk, de a táblázatomban megtettem ezeket különböző bevételek esetén, amikből személeletes diagramok alakultak ki. Ezeket magyarázom a következőkben.

Táblázat linkje:

KATA / Átalányadó / Alkalmazotti lét adói

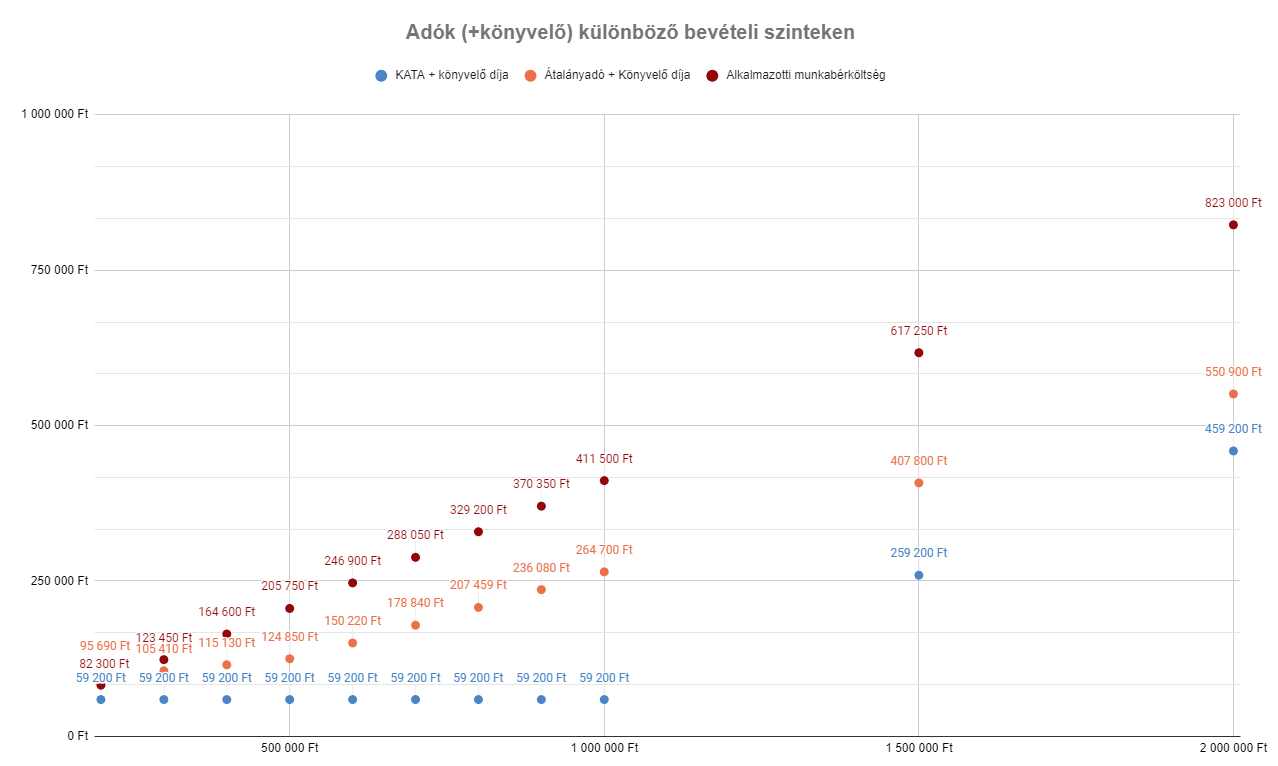

A következő táblázatban lévő számokra vetítve mutatom meg a különböző grafikonokat:

| Bevétel | KATA + könyvelő díja | Átalányadó + Könyvelő díja | Alkalmazotti munkabérköltség |

| 200 000 Ft | 59 200 Ft | 95 690 Ft | 82 300 Ft |

| 300 000 Ft | 59 200 Ft | 105 410 Ft | 123 450 Ft |

| 400 000 Ft | 59 200 Ft | 115 130 Ft | 164 600 Ft |

| 500 000 Ft | 59 200 Ft | 124 850 Ft | 205 750 Ft |

| 600 000 Ft | 59 200 Ft | 150 220 Ft | 246 900 Ft |

| 700 000 Ft | 59 200 Ft | 178 840 Ft | 288 050 Ft |

| 800 000 Ft | 59 200 Ft | 207 459 Ft | 329 200 Ft |

| 900 000 Ft | 59 200 Ft | 236 080 Ft | 370 350 Ft |

| 1 000 000 Ft | 59 200 Ft | 264 700 Ft | 411 500 Ft |

| 1 500 000 Ft | 259 200 Ft | 407 800 Ft | 617 250 Ft |

| 2 000 000 Ft | 459 200 Ft | 550 900 Ft | 823 000 Ft |

Adók mérete különböző bevételi szinteken

Ezen az ábrán rengeteg fontos adatot látsz. Havonta befizetett adókat számolok, mert azzal szerintem könynebb gondolkodni.

Persze a kedvezmények változtatják ezeket az összegeket, de nagyságrendileg ez a helyzet. Mindenkinek ki kell számolni a saját esetében.

A KATA esetében fizetett adókat és könyvelői díjat, ami 1 millió Ft-ig 59.200 Ft. Egyösszegű adó + Iparűzési adó arányosítva 1 hónapra + 5.000 Ft könyvelési díj.

1 millió Ft felett büntetőadó volt (40%), így ezzel számoltam.

Átalányadó esetében sokkal arányosabban megy fel a befizetett adó összege. Itt 25.000 Ft könyvelési díjjal számoltam. Ez a könyvelői díj az összes diagramon megjelenik.

Alkalmazott esetében pedig mindenhol 41,15% adóval számolok, mivel a munkáltató ekkora részét fizeti be adó gyanánt a munkavállaló után.

Jól látszik, hogy az átalányadó beékelődik az alkalmazotti lét és a KATA közé. Aki közel kimaxolta a katáját annak lesz a legnagyobb érvágás ha át kell térnie.

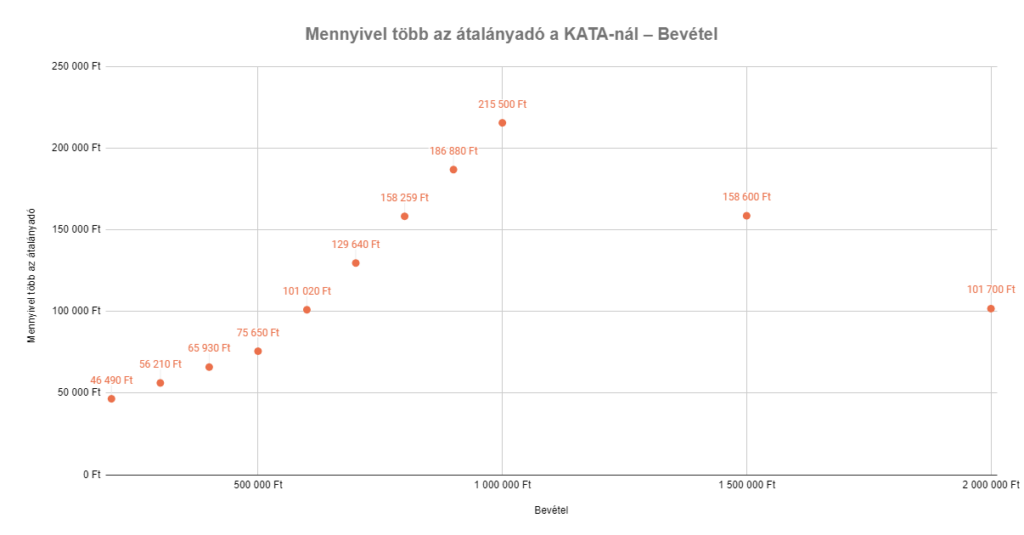

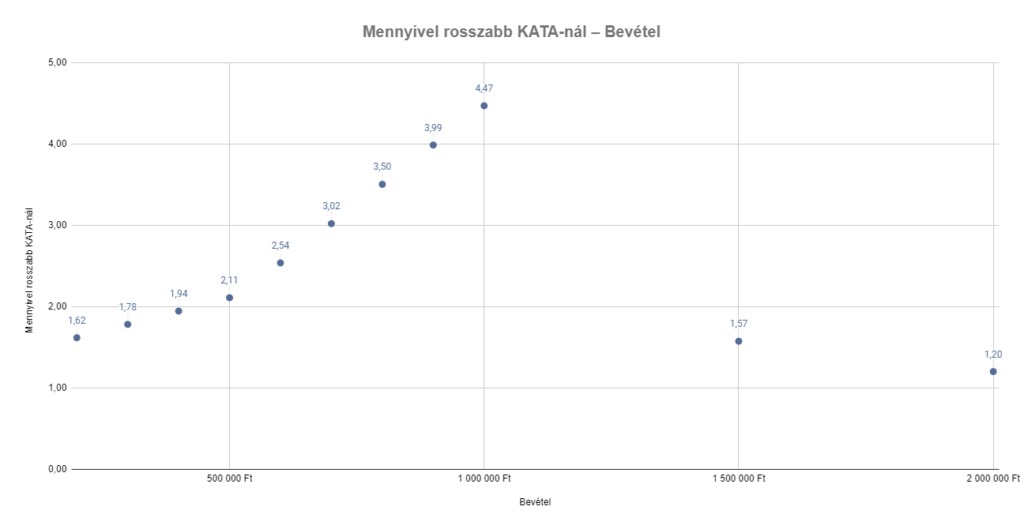

Mennyivel több az átalányadó a KATA-nál

Az átalányadó főllású egyéni vállalkozknál minden esetben rosszabb lesz pénzügyileg, mint KATA esetében.

Ez látszik különböző bevételi szinteken.

Szintén látszik, hogy a katakimaxolás közelében a legrosszabb a helyzet.

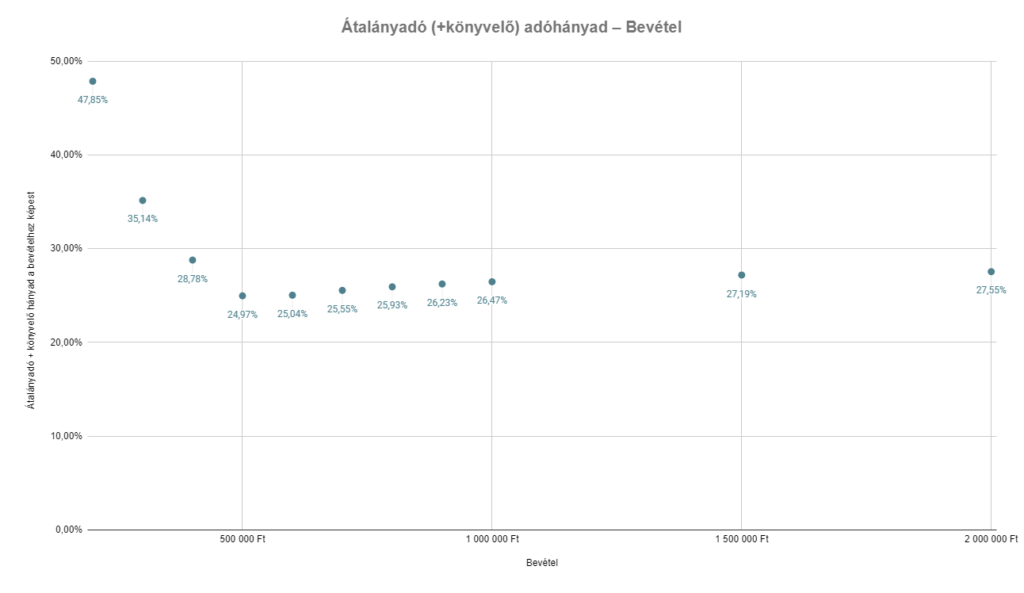

Átalányadó adóhányad a bevételhez képest

A kérdés az, hogy hány % adót kell fizetni a bevételünkhöz képest átalányadó esetén.

Ebben szerepel ugyanúgy a 25.000 Ft-os könyvelői díj is, ezért van, hogy kisebb bevételi szinten nagyobb arányú az adó.

Látszik, hogy 500.000 Ft-ig elég magas ez a szám utána pedig beáll az átalányadónál fizetett adóhányad a könyvelői díjjal 25-26%-ra.

Tehát mostantól a bevételünk negyede megy el adóra és adminisztrációra.

Mennyivel rosszabb az átalányadó a KATA-nál?

Az alábbi diagramon azt láthatod, hogy hányszor rosszabb az átalányadó a KATA-nál.

Ez azt is jelenti, hogy hányszoros adóemelés történt.

Főállásúaknál legalább 1,6× -os emelés, de a katamaxolóknak majdnem 4,5× -ös ez az emelés.

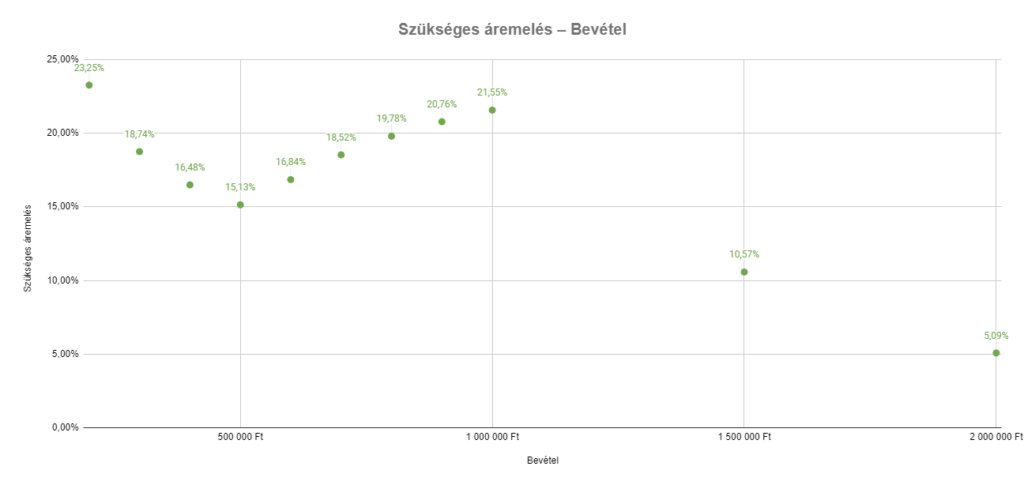

Szükséges áremelés ugyanahoz a nettó jövedelem szinthez

Mivel több adót kell fizetni, így több pénzt is kellene keresni, ha ugyannai pénzt szeretnénk.

A következő grafikonon láthatod, hogy mekkora áremelést kellene eszközölni, hogy kompenzáld a megnövekedett adóterheket.

Ez persze nem számol azzal, hogy mi van akkor, ha valaki nem fogadja el a magasabb áraidat.

Valamint azzal se számol, hogy nő az infláció és te is többet fizetsz a különböző javakért.

De mégis látszik, hogy egy 15-20%-os áremelésre lesz szükséged.

Ha tudod, akkor ezt érdemes is megtenni, mert most jobban elfogadja a piac, könnyebben alá lehet támasztani.

Én ezeket a tanulságokat tudtam levonni a számolásaimmal főállású katásoknál. Remélhetőleg nincs benne hiba, de ha mégis lenne, akkor szólj, és javítom.

A te pontos számaidhoz muszáj lesz könyvelővel leülni, hogy megnézzétek az alternatívákat.

Most térjünk rá a mellékállásúrakra.

Mellékállás, nappali tagozatos egyetemista és nyugdíjas átalányadós

Sokan voltak KATA-sok mellékállásban, egyetem mellett vagy nyugdíjasként.

Az a jó hírem, hogy az átalányadózás több esetben még jobb is, mint a KATA.

Ez számomra is meglepő volt, de mindjárt elmagyarázom a helyzetet.

Ezeknél a csoportoknál azért ilyen jó a helyzet, mert nekik igazából már be van fizetve máshol a járulékuk és adóik.

A mellékállású egyéni vállalkozók után a főállásukban már befizetnek egy halom adót.

A nappali tagozatos egyetemisták helyett az állam vállalja át ezeket a terheket, nekik biztosított az egyetem által az ellátás.

A nyugdíjasok pedig már ledolgoztak egy egész életet, amiért megfizették a megfelelő adókat és járulékokat.

Emiatt kapnak ők egy plusz kedvezményt, ami az, hogy mellékállás esetében nincs minimum járulékfizetés.

Ráadásul nyugdíjasoknak egyáltalán nem kell fizetni járulékot, csak SZJA-t.

Ebből nagyon szuper dolgok következnek.

2.000.000 Ft-ig (majdnem) adómentes

Mivel nincs minimum járulék fizetés, de a mentesített adóalap ugyanúgy 1.200.000 Ft, így egy kis számolással az jön ki, hogy adómentessé válik 2 millió Ft-ig. Nézzük csak a számolást.

Mivel az éves bevételből levonjuk a 40% költséghányadot, így 1.200.000 jövedelmet kapunk, amit csökkentünk a mentesített adóalappal.

A korrigált adóalapunk 0 Ft lesz, így a terheket 0-val kellene szorozni.

Egyedül az iparűzési adót kell megfizetni, de az elhanyagolható összeg.

Tehát adómentesen lehet elkezdeni vállalkozni és 2 millió Ft-ot keresni egy év alatt.

Minimális adminisztráció, az adómentes szintig

A jogászvilág cikke szerint annak a mellékállásban dolgozónak, akinek a bevétele kevesebb, mint 2.000.000, Ft, még az adminisztrációval sem kell bajlódnia, mert adóköteles bevétel hiányában nincs mit bevallani, így könyvelő igénybevételére sincsen feltétlenül szükség. Csupán havonta be kell küldeni egy üres nyomtatványt.

Ez viszont a gyakorlatban egyelőre nem tudni, hogy mit jelent. Nekem az a sejtésem, hogy a nagy számlázó cégek csinálni fognak olyan eszközt, amivel megkönnyítik ezt.

Valószínűleg a vállalkozás elkezdésekor beszélni kell egy könyvelővel, el kell indítani a segítségével a vállalkozást, de utána egy darabig megoldható lesz nélküle.

Emiatt gondolom, hogy mellékállásként, nappali tagozatos egyetemistáknak és nyugdíjasoknak az átalányadózás egy remek lehetőség lesz, hogy belevágjanak a vállalkozói létbe.

Viszonylag alacsony adóhányad havi 500.000 Ft-ig

A kedvezmény a mellékállásnál ott jön ki, amikor a korrigált adóalap alapján kevesebbet fizetnénk TB járulékot és Szocho-t, mint azok minimuma.

Ugye éves 2.000.000 Ft bevételig (ez havi kb. 166.666 Ft bevétel) kvázi adómentes (csak iparűzési adó van), utána pedig egészen kb. 500.000 Ft-os havi bevételig olcsóbb, így addig kedvezőbb az adózás a főállásúakhoz képest.

500.000 Ft-os havi bevételnél az adó+könyvelő

- Főállás esetén: 124.850 Ft

- Mellékállás esetén: 121.600 Ft

Az adómentes határig könyvelőt se számoltam, mert bízom benne, hogy nem lesz rá szükség, de ez valószínűleg nagyon személy függő lesz. Egy jó könyvelő sose árt.

Mivel 2022. szeptember 1-től már nem is lehet mellékállásban KATA-zni, így más lehetőség nem is lesz, de az egy jó hír, hogy nem szörnyű a helyzet átalányadó esetében.

Sőt, a teljesen kezdőknek jóval kedvezőbb, kvázi kockázatmentes elkezdeni vállalkozni.

Magasabb bevételeknél viszont már egyre magasabb az adó is, kb. 20-25%-ig megy fel havi 500.000 Ft-tól.

Nyugdíjasoknak csak SZJA-t kell fizetni, ami jóval egyszerűbb, ezért a bevételi szinteket mindenképp nézd meg a kalkulátorban.

Egyéb fontos információk az átalányadózásról

Megnéztük a főállású és nem főállású verziókat is átalányadózás esetében. Ezek a legáltalánosabb esetek, amik a legtöbb emberre érvényesek, viszont vannak még változók, kiegészítő információk, amik szükségesek lehetnek a számodra.

Ezeket veszem górcső alá a következőkben.

Minimálbér vagy bérminimum

Nem említettem korábban, hogy a TB járulék és Szocho minimális fizetése nem mindig a minimálbérhez van igazítva.

Ha valaki olyan tevékenységet folytat, amihez hivatalos papír szükséges és az alapján számláz, akkor számára a bérminimum alapján kell fizetni a járulékok minimumát.

- 2022-ben minimálbér 200.000 Ft

- 2022-ben bérminimum 260.000 Ft

Hogy a te tevékenységedhez is kell-e papír, azt valószínűleg tudod, vagy itt meg tudod nézni TEÁOR szám és kulcsszó alapján is.

A legtöbb esetben lehet találni olyan TEÁOR számot, ami nem kötött papírhoz, de nagyon hasonlít a tevékenységedhez.

Ez persze nem minden esetben van így, ezért mindenképp érdemes utánanézni, hogy a te helyzetedben megoldható-e szakképesítés nélküli tevékenységgel.

Költséghányad 40%, 80% vagy 90%

Erről már volt szó korábban, tudjuk, hogy minél magasabb, annál jobb számunkra adófizetés szempontjából.

A legtöbb „fehér galléros” szolgáltató a 40%-os költséghányadba esik és itt sajnos nincs is olyan lehetőség, hogy hasonló TEÁOR számú szolgáltatást válassz a 80%-ból, mert ott nagyon mások a lehetőségek.

A kiemelt kedvezményű tevékenységeket itt tudod megtekinteni, de felsorolok párat, hogy kiknek lehetnek ezek jók.

- építőipari kivitelezés,

- mezőgazdasági, betakarítást követő szolgáltatás,

- építőipari szolgáltatás,

- ipari gép, berendezés, eszköz javítása,

- gépjárműjavítás,

- személyi, háztartási cikk javítása,

- épületgépészeti berendezések javítása,

- a taxis személyszállítás,

- közúti áruszállítás,

- számítógép, kommunikációs eszköz javítása,

- fényképészet,

- fodrászat, szépségápolás

Számukra nagyon kedvező adózási forma az átalányadózás, mivel a jövedelmüket nagyon alacsony szintre le lehet csökkenteni.

A 90%-os költséghányadba tartoznak a kiskereskedők és ezáltal webshopok is, akik csak magánszemélyeknek árusítják termékeiket valamint a mezőgazdasági őstermelők is.

Fontos, hogy nekik nem is lehet bevételük más tevékenységből egész évben, így például nem lehet olyat, hogy van egy webshopod, és mellette marketinges szolgáltatást végzel mások számára.

Webshopok – 90%-os költséghányad

Ha egy egyéni vállalkozó CSAK kiskereskedelmi tevékenységet végez, akkor élhet a 90%-os költséghányaddal.

Ráadásul egészen 120.000.000 Ft bevételig viheti a vállalkozását egy évben.

Például éves 100 millió Ft bevétel esetében 4.212.000 Ft (4.21%) lesz az adó, ami elég kedvező. Persze ez nem a profit, mert egy webshopnak jóval nagyobb költségei vannak, mint egy szolgáltatónak, de mindenképp megéri kiszámolni, hogy ez éri-e meg jobban vagy egy pl. egy Kft.

Mit ajánlok következő lépésnek?

Ezek a gondolataim a változásról, és így működik jelen állás szerint az általánosan legjobb alternatív adónem.

Szörnyű ez az adóemelés, és még szörnyűbb, ahogy bevezették, de ha nem fogunk tudni változtatni rajta, akkor ebből kell kihozni a legtöbbet.

Az átalányadón kívül más lehetőségek is vannak, amelyeket természetesen mindenkinek meg kell vizsgálni, lehetőleg könyvelő vagy adótanácsadó segítségével.

Van még pár tippem a jövőre, ami segítségedre lehet, ezeket osztom most meg.

Nem megijedni, hátralépni egy kicsit

Ez tényleg egy sokk, de a kezdeti pánik leküzdése után át kell váltani “megoldó” üzemmódba.

Van, akinek nehezebb a helyzete és van, aki jobban megúszta, remélem, hogy te a szerencsésebbek között vagy.

Én egyértelműen a rosszabb oldalon vagyok, mivel a katás célcsoportra építettem az egész vállalkozásom, így óriási átszervezéseket kell megtennem.

Ha sikerült lenyugodni, akkor azokon a dolgokon, amikkel nem tudsz mit tenni, nem érdemes annyit foglalkozni.

Meg kell változtatni a hozzáállást, és rátérni azokra a lépésekre, amiket te tudsz konkrétan megtenni.

Tényleg beszélni kell egy könyvelővel

Ha van könyvelőd, akiben megbízol, akkor itt az ideje leülni vele beszélni.

Neki is rengeteg dolga van, valószínűleg ő is katás volt, de minél hamarabb jelezd neki, hogy igényt tartasz a szolgálataira.

Előzetesen mindenképp nézz utána lehetőségeknek, ha már ezt a cikket olvasod, az egy tök jó kiindulási alap.

Ha még nincs könyvelőd, akkor nehezebb a helyzet, mert most mindenki őket vadássza. Valószínűleg ők is épp képzik magukat az átalányadóra és a változásokra, tehát egyre többet fognak tudni.

Próbálkozz Facebook csoportokban, kérdezz utána ismerősöknél, hogy ismernek-e jó könyvelőt. Itt most kicsit gátlástalanabbnak és türelmesnek kell lenned, hogy találj valakit.

Sajnos ez most váratlan költség is lesz, de mindenképp érdemes rászánni a pénzt, mert százezreket tud spórolni egy jó könyvelő, ráadásul nagyobb biztonságban érezheted magad.

Vállalkozás és költségek átnézése és átsrukturálása

Tudom, hogy te is régóta tolod magad előtt, hogy leülj és átnézd a vállalkozásod. Most erre itt a tökéletes idő.

- Honnan jönnek a bevételeid?

- Milyen futó szerződéseid vannak?

- Biztos el kell-e hagyni a KATA-t vagy inkább érdemesebb lemondani azt a pár szervezeti megrendelést?

- Milyen költségeid vannak?

- Mi az a költség, amit meg lehet szüntetni, vagy meg lehet oldani máshogy, olcsóbban is?

- A magasabb adó költségekkel is tudsz működni tovább?

Ahhoz, hogy megfelelő döntéseket hozz, muszáj ezeket a kérdéseket átgondolnod.

Áremelés, ajánlat átalakítása

Megvizsgáltuk, hogy 15-20%-os áremelésre van szükség egy főállású átalányadózónak, hogy ugyanazon a színvonalon tudjon élni.

Az áremelésnek viszont nem feltétlen kell konkrét áremelésnek lenni.

Átalakíthatod a szolgáltatásaidat, ajánlataidat, csomagajánlataid lehetnek, plusz szolgáltatásokat nyújthatsz a meglévő ügyfeleidnek.

Készíthetsz olyan termékeket, eszközöket, amikkel nagyobb értéket adhatsz, és több értéket is adhatsz több pénzért cserébe.

Tudom, hogy eddig is próbáltál a lehető legjobban dolgozni, de most nehéz időket élünk, és még egy sebességgel magasabbra kell kapcsolni.

Folytatni a tanulást

Eddig is képezted magad szakmailag, marketing terén, és ezt most se szabad abbahagynod.

Egy elképesztő gyorsan változó világban élünk, amiben ez a folyamatos fejlődés már-már megőrjíti az embert, de most sajnos ez a helyzet.

Ki lehet törni a mókuskerékből, de ehhez muszáj lesz jobb rendszereket építened, ügyesebben szerezned ügyfeleket.

Csak azt ajánlom, hogy folytasd a tanulást, mert annál jobb befektetésed sose lesz.

Nekem ennyi mondanivalóm van jelenleg. Igyekszem ezt a cikket frissíteni, ha új információk jelennek meg.

Bízom benne, hogy tudtam segíteni. Biztos vagyok benne, hogy vitatkoznál néhány kijelentésemmel és nem értesz velem egyet. Simán lehet, hogy neked van igazad, de az eddigi információk alapján nekem ezek a megváltásaim.

Ettől függetlenül nyitott vagyok a párbeszédre és véleményekre, mert én is így tudok meg egyre többet erről a nehéz helyzetről, szóval ne tartsd magadban, ha van konstruktív mondanivalód.